Le continent africain jouit de nombreux atouts (émergence d’une classe moyenne, amélioration du cadre légal des affaires, dynamisme démographique et diversité des secteurs) qui lui confèrent un potentiel de développement économique et social considérable. Cependant, ces dernières années, l’Afrique souffre d’une baisse des flux d’investissements étrangers mondiaux et son secteur bancaire est confronté à un important manque de liquidités. Pour les Etats, les entreprises (en ce compris les PME, en pleine expansion) et les ménages africains confrontés au besoin croissant de ressources financières, la finance islamique constitue une source de financement complémentaire à la finance conventionnelle.

Les principes de la finance islamique

La finance islamique regroupe l’ensemble des produits financiers conformes à la loi islamique, la Charia. La finance islamique repose sur des interdictions et des obligations à respecter par les contractants. Ainsi, la finance islamique prohibe le riba, qui peut être défini comme tout intérêt stipulé contractuellement, le gharar, qui vise l’incertitude et le maysir qui correspond à la spéculation. La dernière interdiction porte sur le haram, les activités considérées comme illicites par la Charia (notamment dans l’industrie de l’alcool). L’une des obligations fondamentales des contractants consiste à partager les profits et les pertes pouvant découler de l’opération. Enfin, le lien entre la finance et l’économie réelle constitue un autre principe fondamental au titre duquel toutes les opérations de finance islamique doivent nécessairement être adossées à un actif tangible. La conformité de l’opération financière aux principes évoqués ci-dessus sera préalablement validée par un comité de Sharia. Les principaux produits financiers conformes à la Charia sont (i) la mourabaha, produit le plus utilisé par les banques islamiques pour prêter de l’argent aux particuliers, en vertu duquel un créancier (financier islamique) achète un bien donné pour le compte d’un client (l’emprunteur) à qui il va revendre ledit bien moyennant un ou plusieurs paiements échelonnés sur une période donnée à un prix convenu à l’avance entre les parties, le créancier se rémunérant par le biais d’une marge bénéficiaire (majoration du prix d’achat du bien) fixée au préalable ; (ii) la moudaraba, dans laquelle un investisseur va fournir le capital et un entrepreneur va fournir son expertise. Les bénéfices réalisés sont partagés selon une clé de répartition convenue à l’avance. En cas de perte, c’est l’investisseur qui en assume l’intégralité, l’entrepreneur ne perdant que sa rémunération ; (iii) les sukuk (souverains ou corporate), lesquels constituent des certificats de valeur égale de parts indivises de propriété d’actifs tangibles, d’usufruits et de services, ou la propriété d’actifs d’un projet particulier ou d’une activité d’investissement spécifique. Les sukuk doivent être adossés soit à un actif tangible soit à l’usufruit d’un actif tangible, la rémunération des souscripteurs de sukuk étant fonction de la performance de l’actif sous-jacent et non de l’écoulement du temps et (iv) l’assurance takaful.

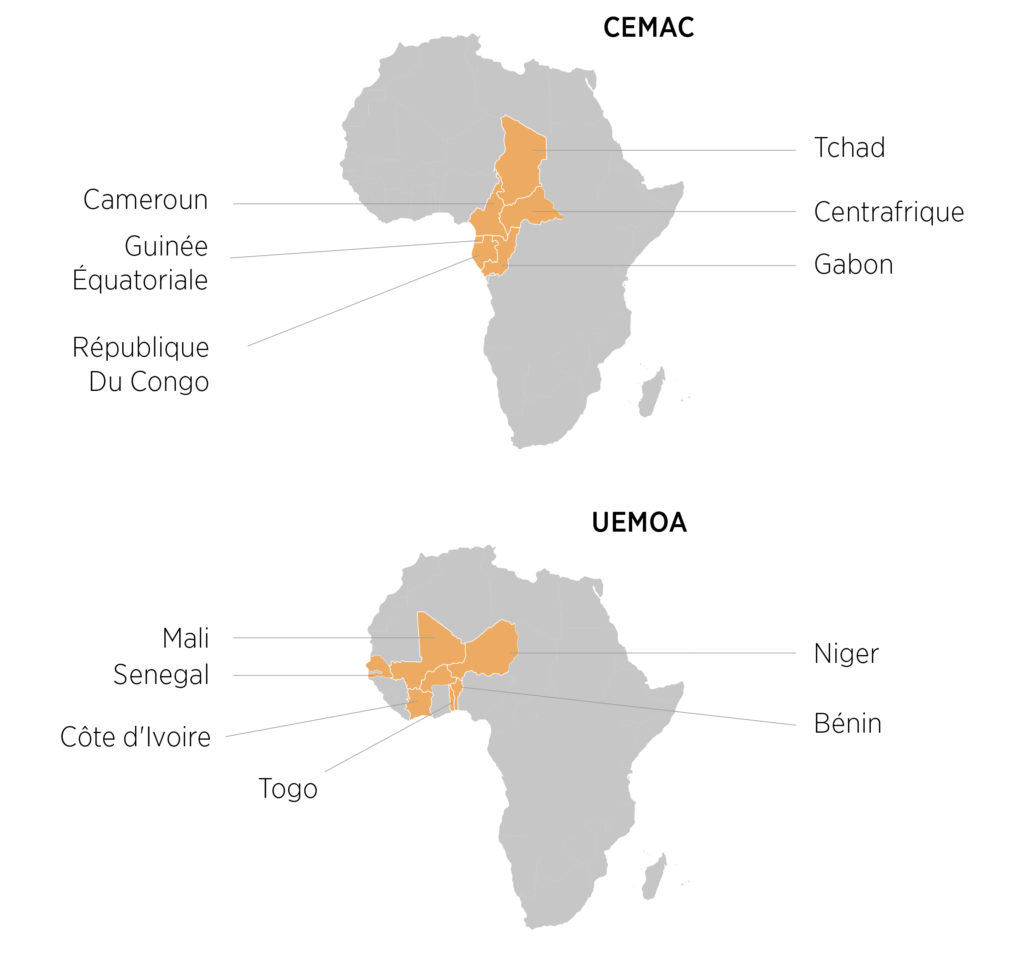

Finance islamique en zones UEMOA et CEMAC : état des lieux

A ce jour, la finance islamique sur le continent africain ne représente qu’1,5 % du marché mondial de la finance islamique. L’absence d’un cadre réglementaire abouti constitue le principal frein à son développement, même si l’on constate que celui-ci se déploie plus rapidement dans la zone UEMOA que dans la zone CEMAC (qui pêche en outre par l’absence d’un marché boursier régional comparable à la Bourse régionale des valeurs mobilières (BRVM)).

Dans sa Loi-cadre portant règlementation bancaire, la Banque Centrale de l’Afrique de l’Ouest (BCEAO) place les banques islamiques sous le même régime de contrôle et de réglementation que les banques classiques tout en permettant aux Etats membres de l’UEMOA de leur accorder des dérogations. Elle a commencé à mettre en place un cadre règlementaire destiné spécifiquement aux établissements de crédit exerçant une activité de finance islamique par le biais de ses instructions n°002-03-2018 et n°004-05-2018. Cependant, certaines problématiques de droit local posent encore des obstacles au recours de la finance islamique en pratique. Ainsi, il convient d’adapter les lois et réglementations fiscales au niveau national pour s’assurer que celles-ci ne pénalisent pas les produits de finance islamique par rapport aux produits financiers traditionnels (double taxation). De même, la limitation de la durée du droit d’usufruit accordé à des personnes morales prévue par le droit civil applicable n’est pas toujours adaptée aux instruments financiers islamiques et les formalités de transfert de propriété de l’actif sous-jacent au produit islamique ne sont pas systématisées. Enfin, les principes d’immunité de juridiction et d’exécution tels qu’ils s’appliquent à la plupart des Etats africains peuvent décourager les investisseurs en finance islamique dans le cadre de l’émission de sukuk souverains, dès lors qu’ils font obstacle à toute procédure de saisie ou d’exécution sur les avoirs de l’Etat émetteur et le soustraient à la juridiction de tout autre Etat.

En dépit de ces lacunes, la finance islamique continue de se développer dans la zone UEMOA qui compte de plus en plus de banques islamiques agréées, de fonds et d’institutions de microfinance islamiques (financées par la Société Islamique pour le Développement du secteur privé (SID), filiale de la Banque Islamique de Développement (BID)). L’agence de notation Moody’s a déclaré dans un rapport rendu public à la fin du mois de septembre dernier que les banques islamiques détiendront 10% du total des actifs bancaires en Afrique en 2023 (contre moins de 5% actuellement). Bien que les sukuk africains ne représentent que 0,5% des émissions mondiales de sukuk, les gouvernements africains, à la recherche de fonds pour stimuler les projets d’infrastructure et de développement, voient dans la finance islamique la possibilité de mobiliser des capitaux à l’échelle mondiale, notamment auprès des pays du Golfe qui détiennent d’importantes réserves de liquidités. Ainsi, depuis 2014, la Côte d’Ivoire, le Sénégal et le Togo ont pu lever 1,2 milliards d’euros grâce à l’émission de sukuk. Le Mali a lancé en février 2018 sa première opération d’appel public à l’épargne dénommée « Sukuk Etat du Mali 6,25% 2018-2025 » afin de mobiliser un montant de 229 millions d’euros sur le marché financier de l’UEMOA.

Laurence Vanderstraete

Avocat Senior

et Racha Wylde

Avocat De Gaulle Fleurance

et Associés

![[:en]shutterstock_511045759[:]](http://perspectives-cblacp.eu/wp-content/uploads/2018/09/shutterstock_511045759-696x328.jpg)